重要なポイント

- 「要塞」論:AIスタートアップが変動性にさらされる一方で、Microsoft(MSFT)は実際の企業キャッシュフローに支えられた$3.42Tの時価総額と$460という価格で安定性を提供している。

- Azureが世界を食いつくしている:現時点でクラウド市場の24〜25%を占め、Azureは33〜40%で成長しており、AIインフラ需要によりAWSを大きく上回っている。

- 財務の健全性:巨大な$45.1Bの営業活動による純現金(FY26 Q1)が安全網を作り、競合のほとんどがこれに匹敵できない。

- 真のリスク:良いことばかりではない。投資家はEUでの独占禁止法の監視と短期的なマージンを圧迫しかねない高騰するAI資本的支出(CAPEX)を注視する必要がある。

ボラティリティは通常、AIセクターへの入場料だ。しかしMicrosoft(MSFT)は例外であることを示している。

市場の残りが「次の大物」に賭けようと奔走する中で、Microsoftは静かに現代経済の不可避なインフラとしての地位を固めてきた。2026年1月中旬時点で約$460で取引されており、MSFTは宝くじではなく複利成長株だ。

過剰な誇張を取り払い、生データを見て、なぜMSFTが刺激よりも安眠を重視する投資家にとって中核的保有であり続けるのかを理解しよう。

目次

収益化の現実:AIの誇大宣伝を企業収入に転換する

ほとんどのAI企業はまだ約束を売っている。Microsoftは請求書を売っている。

2026年の物語は単なる「イノベーション」ではなく、導入(アドプション)の話だ。MicrosoftがOpenAIに早期に投じた$130億(現在は約$203 billion相当の持分)は見事な一手だったが、本当のポイントは彼らがその技術をどのように実運用化したかにある。

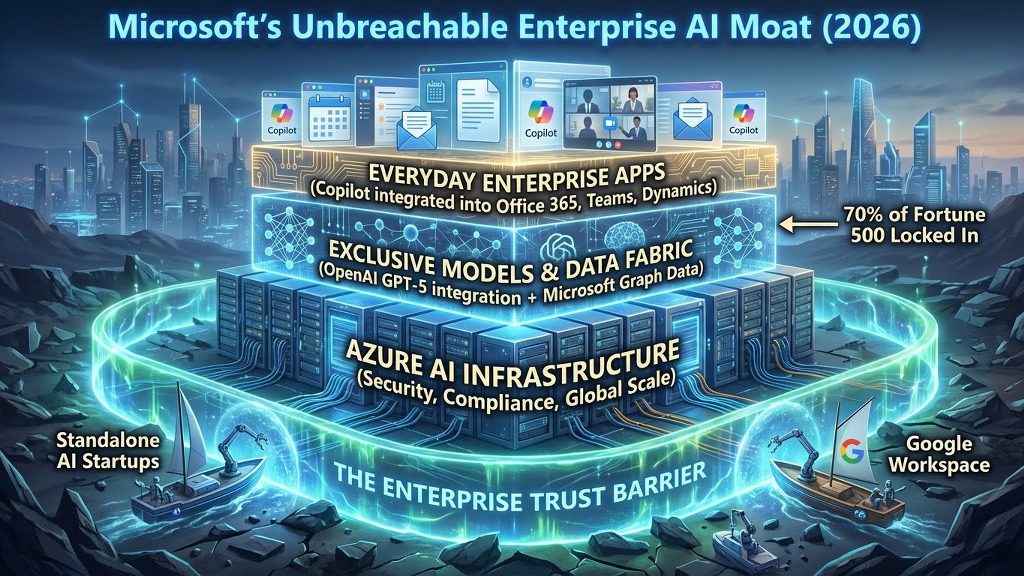

- Copilotは新しいOffice標準:もはや実験段階ではない。社内で30万人超の従業員が使用し、Fortune 500の70%がCopilotを導入していることで、Microsoftは商用ライセンスあたりの平均収益(ARPU)を着実に引き上げている。

- 収益の証拠:FY26 Q1の売上高は$77.7 billion(前年同期比+18%)。これは理論上の成長ではなく、企業予算がMicrosoftのエコシステムへ明確にシフトしている証拠だ。

アナリスト注:ChatGPT技術をBingやOffice 365に統合したことは、企業領域でGoogleや独立系AIスタートアップが突破しにくい堀(モート)を生み出している。

Azure vs. AWS:クラウド戦争の構図が変わった

長い間、Amazon Web Services(AWS)は手の届かないリーダーだった。その差は急速に縮まっている。

AI時代において、コンピュートは新しい石油であり、Azureはおそらくより優れた精製所だ。AzureはOpenAIモデル向けに最適化された専用インフラのおかげで、AI関連クラウドワークロードの大半を獲得している。

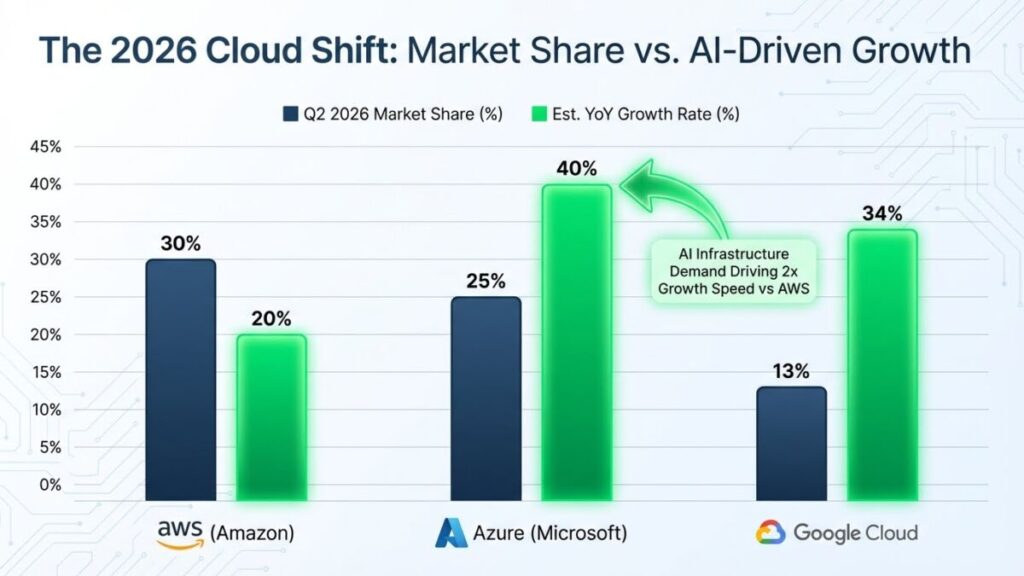

クラウド市場のスナップショット(Q2 2025/2026データ):

| クラウドプロバイダー | 市場シェア | 推定前年比成長率 | 主な要因 |

| AWS (Amazon) | 30% | 17-20% | レガシーインフラ |

| Azure (Microsoft) | 24-25% | 33-40% | AIと生成モデル |

| Google Cloud | 13% | 32-34% | データ分析/TPU |

あなたのポートフォリオにとってなぜ重要か:Azure単体のAIに関する年間ランレートはすでに$13 billionに達しています。#2のプレーヤーが#1のほぼ2倍の成長率を示しているとき、市場支配の「フリッペニング(逆転)」は単に可能性があるだけでなく、この10年以内に起こる蓋然性が高まっています。

財務の要塞:「安心して眠れる」指標

テック株は通常、脆弱なバランスシートを伴います。Microsoftはより主権資産運用のように振る舞っています。

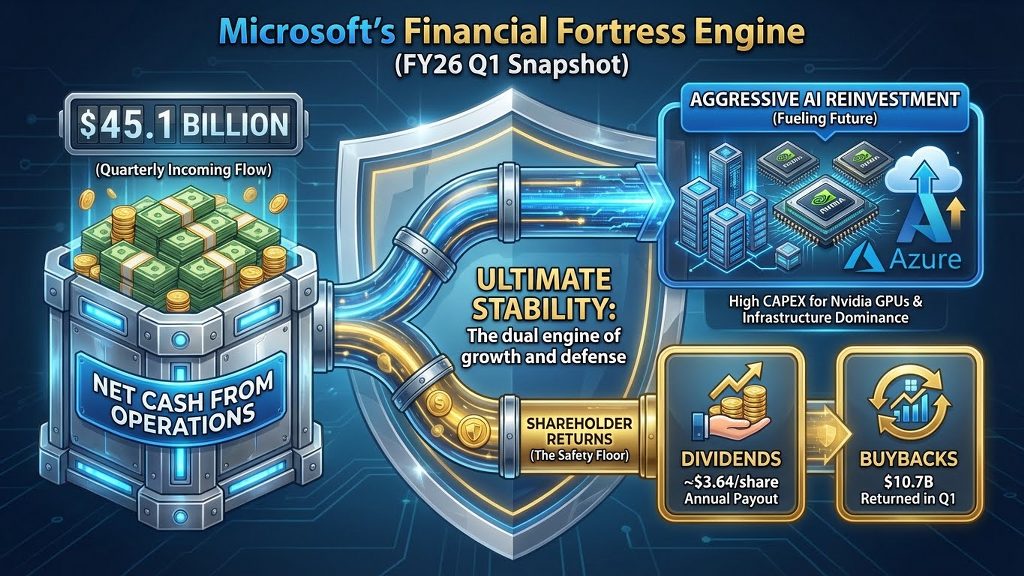

「安心して眠れる」要因は一語に集約されます:流動性。FY26 Q1だけで、Microsoftは営業活動による純キャッシュで$45.1 billionを生み出しました。彼らはおよそ$28.8 billionの現金同等物を保有しています。

株主還元エンジン

何十億ドルもデータセンターに投じている一方で、彼らはまずあなたへの還元を優先します:

- 配当利回り:0.79%(年間配当約$3.64/株)。一見小さいように思えますが、10%以上の成長率が続けば、取得原価に対する利回りは時間とともに大きく複利的に増えます。

- 自社株買い:わずか1四半期で株主へ$10.7 billionを還元。

この二重のエンジン、すなわちAIへの積極的再投資と巨額の資本還元の併用は稀です。これが市場の調整局面において株価の下支えとなります。

バリュエーション:$460は高すぎるか?

数字を見てみましょう。株価$460は過去12カ月のP/Eで約32.7倍フォワードP/Eでは27.65倍を示唆します。バリュエーション指標に不慣れな場合は、P/E比率とは何かを理解することが、この価格が良い価値を示すかどうかを判断するうえで重要です。

それは高すぎるか?歴史的にははい。ただしAIの文脈では、そうではありません。PEG比率(Price/Earnings-to-Growth)2.05を考えると、市場はMSFTの15〜20%の期待成長率に対して妥当な価格を付けています。あなたは高品質に対してプレミアムを支払っているわけで、これは二桁成長もする債券を買うようなものです。

投資家が留意すべき主要な戦略的考慮事項

Microsoftの軌道は圧倒的にポジティブですが、短期のパフォーマンスに影響を与えうるいくつかの動的要因に洗練された投資家は注意を払うべきです:

- 高まるAIへの資本支出 Microsoftは次世代インフラ(NvidiaのGPUやデータセンターを含む)に積極的に投資しており、リーダーシップを確保しようとしています。この高い「投資強度」は長期的な優位性に不可欠ですが、一時的に利益率に影響を与える可能性があります。投資家はこれをコストとみなすのではなく、将来の成長エンジンに燃料を供給するための投資と見るべきです。

- 規制環境への対応 世界的なテクノロジーリーダーとして、MicrosoftはFTCや欧州委員会のような規制当局の注視下にあります。OpenAIとの提携などに関する精査が見出しを作ることはありますが、Microsoftは複雑な法的環境を管理し、進化する国際基準に合わせてビジネスモデルを適応させてきた長い実績があります。

- オープンソースの動向 MetaのLlamaのようなオープンソースモデルの台頭は、開発者にプロプライエタリなAIの代替を提供します。しかし、これはゼロサムではなく市場を分断する傾向を生みます。オープンソースは特定のニーズを満たしますが、大企業は依然としてAzureのセキュリティ、コンプライアンス、統合サポートを優先します—「無料」のモデルが太刀打ちできない領域です。エンタープライズ向けのプレミアム環境を提供できることがMicrosoftの明確な優位点です。

MEXCで自分の方法でMSFTを取引する

この分析に基づいて行動する準備はできていますか?「買って保有」の見解に賛同する場合でも、アクティブなトレードを好む場合でも、MEXCはあなたに適したツールを備えています。

長期ポートフォリオにMSFTを追加するにはMEXC Spot x Stocksを利用するか、短期のボラティリティをロングまたはショートで活用するためにStock Futuresを活用してください。USDTで世界の主要資産に直接アクセスでき、暗号と株式の戦略をひとつのプラットフォームでシームレスに橋渡しします。

結論:2026年のポートフォリオの礎

マイクロソフトは、防御の盾であると同時に攻撃の武器でもあります。

堅牢なバランスシートと配当でポートフォリオを守りつつ、Azureを通じてAI革命での最大の上昇余地にも同時にさらされます。$460では「安くはない」ものの、良質な銘柄が安いことはめったにありません。

戦略:MSFTをコア保有として扱ってください。日々のノイズは無視し、配当を再投資し、クラウドの複利効果に任せましょう。

よくある質問(FAQ)

- MSFT株は2026年初頭に買い、売り、またはホールドのどれですか?

長期投資家にとっては、買い/ホールドです。AIとクラウドでの支配的地位に対してバリュエーションは妥当(PEG 2.05)です。短期トレーダーは、CAPEXの高い期待から決算前後のボラティリティに注意すべきです。

- マイクロソフトの配当はどれほど安全ですか?

極めて安全です。四半期の営業キャッシュフローが450億ドル超で配当性向が低いため、景気後退が起きても配当を増やす余地は十分にあります。

- 2026年におけるマイクロソフトの最大の脅威は何ですか?

規制介入。クラウドでの優位性やOpenAIとの提携に関する独占禁止法上の措置が、ビジネスモデルに対する最も大きな構造的リスクとなります。

- AzureはAWSを上回れますか?

はい。現在AzureはAWS(17〜20%)よりもかなり速い成長率(33〜40%)で成長しています。この傾向が続けば、Azureは今後3〜5年で売上高ベースの市場リーダーになる可能性があります。

免責事項:本記事は情報提供のみを目的としており、金融アドバイスを構成するものではありません。取引を行う前にご自身で調査(DYOR)を行い、リスク許容度を評価してください。ここに記載された情報に基づく投資判断について、MEXCは責任を負いません。

MEXCに参加して今日から取引を始めましょう

サインイン